نعم، إذا وصلت الأموال إلى نصاب الزكاة (العتبة المحددة) خلال مرور السنة القمرية الإسلامية (حول)، فيجب دفع الزكاة. العقارات المؤجرة تُصنف كأصول تجارية تُعرف بـ "الأصول المستغلة"؛ فهي ملكية تُستخدم لتحقيق الأرباح من خلال تأجيرها أو بيع ما تنتجه، وليس للبيع أو التجارة في حد ذاتها. حدد معظم العلماء نصاب الزكاة في الدخل الإيجاري بما يعادل 85 جرامًا من الذهب الخالص.

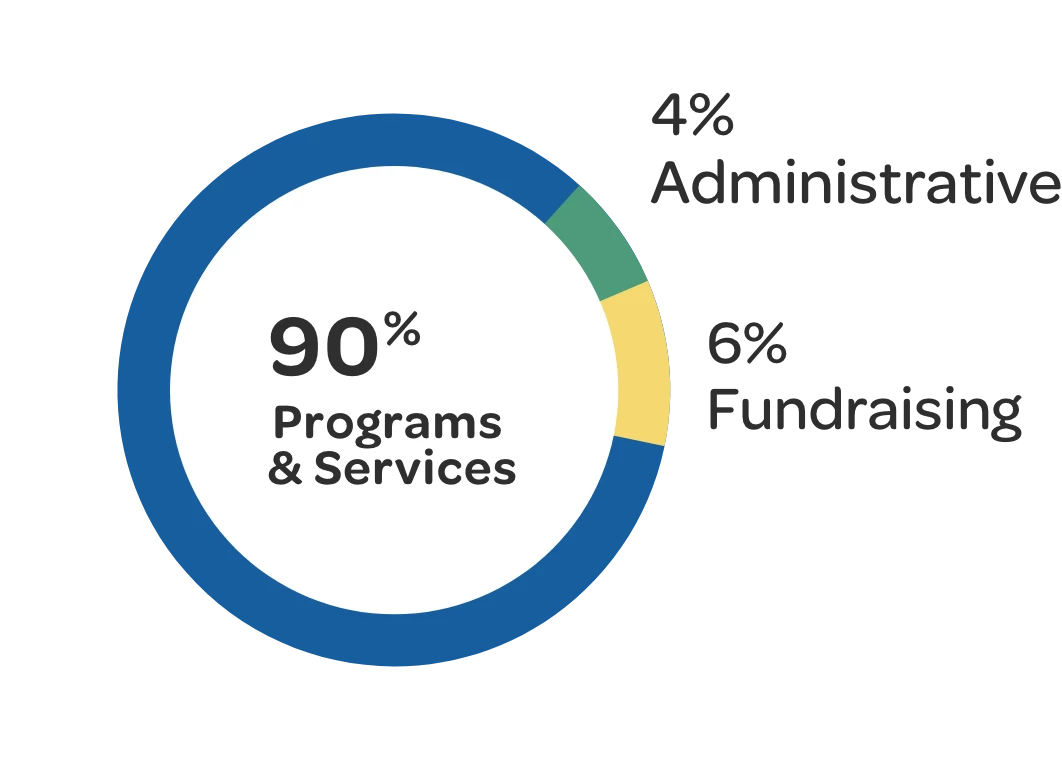

معدل الزكاة على أرباح العقارات المؤجرة، وفقًا لأفضل آراء العلماء، يتراوح بين 5٪ و10٪، حسب سهولة ودقة حسابه، حيث يُطبق 10٪ في الغالبية العظمى من الحالات، بعد خصم النفقات والتزامات واحتياجات المالك الأساسية.

يضع العلماء أسس دفع الزكاة على العقارات المؤجرة قياسًا على الأراضي الزراعية. القاعدة الأساسية في الزكاة، خصوصًا في حالة الأراضي الزراعية المؤجرة، هي أن الزكاة لا تُدفع مرتين على نفس العائد، حتى وإن كان هناك طرفان أو أكثر يدفعون الزكاة على نفس الثروة أو العائد، وفقًا لحصتهم من الناتج أو النمو.

جمهور العلماء يرون أن الزكاة تكون مستحقة على صاحب الإنتاج، أي المزارع الذي يزرع ويحصد الأرض المملوكة أو المستأجرة، وتكون الزكاة واجبة وقت الحصاد إذا بلغ النصاب الثابت لهذا النوع من الثروة. أما أبو حنيفة، من مدرسة الحنفية، فيرى أن الزكاة تقع على الأرض نفسها، وتكون واجبة على مالك الأرض.

أفضل الرؤى توفق بين الرأيين، حيث تقسم الزكاة إلى دفعتين منفصلتين: الأولى بمعدل 5٪ على المحاصيل المروية، والثانية بمعدل 10٪ على الأراضي التي تُسقى طبيعيًا.

المزارع الذي يؤجر الأرض يدفع الزكاة على غلة المحصول عند الحصاد بعد خصم تكلفة إيجار الأرض، إذا كان العائد لا يزال يصل إلى نصاب الزكاة.

مالك الأرض يدفع الزكاة على الجزء الذي يتقاضاه من إنتاج الأرض، أي جزء الإيجار، سواء كان مالًا أو محاصيل، بعد خصم تكاليف الإيجار، بما في ذلك الضرائب العقارية والتحسينات والديون.

بهذه الطريقة، تُضمن عدم دفع الزكاة مرتين على نفس الثروة، مما يضمن عدم تحميل مالك الأرض أو المزارع رسوم زكاة غير عادلة على الأجزاء التي تتجاوز دخلهم أو عائدهم الفردي.

هل الزكاة مستحقة على إيراد الإيجار أو أصل الإيجار أو كلاهما ؟

اختلف العلماء في الممتلكات التي تجب عليها الزكاة، هل هو الأصل المادي المستأجر، الذي له بالفعل قيمة ، والذي قد ينمو - على سبيل المثال ، مبنى سكني يمتلكه المرء؟

أم أنه دخل إيجار العقار الذي يستأجره الشخص ، والذي قد يكون مساحة فعلية ، مثل مسكن أو مكتب ، وما إلى ذلك ، أو قد يكون أحد الأصول مثل قطعة مجوهرات أو سيارة، بعض المزارعين يؤجرون النحل ، على سبيل المثال لتلقيح المحاصيل.

الرأي الأول يدعي أن الزكاة مستحقة على الأصل المادي نفسه، في الواقع أن التصنيف الصحيح للأصل الإيجاري الذي يحصل عليه المرء يعتمد بشكل صحيح على القياس مع السلع التجارية التي يحصل عليها المرء للبيع:

1- يكسب المرء الأصل بقصد محدد لتحقيق ربح من تحويله إلى آخر

2- لديه القدرة على نمو القيمة في حد ذاته

3- يكسب المرء دخلاً مضموناً حتى يبيعه، مما يضمن ربحيته.

الحجة هنا هي أنه لا يوجد فرق كبير بين القيمة الإيجارية للأصول وبيع سلعة تجارية مباشرة ، وفي هذه الحالة يكون معدل الزكاة 2.5٪.

لكن هذا القول ضعيف من ثلاث جوانب:

1- إنه يتحدى التعريف البسيط للسلعة التجارية على أساس وصف الرسول عليه الصلاة والسلام ، وتعليماته بدفع الزكاة على الأصول المكتسبة لإعادة البيع بقصد الربح.

2- يتطلب تقييمات سنوية مرهقة ومكلفة ومملة لقيمة العقار ، بغض النظر عن نوعه ، بما في ذلك المزارع والبساتين والنباتات وتوقعات الغلة وما إلى ذلك. وهذا يتعارض بشكل مباشر مع أحكام الزكاة الأساسية المتفق عليها.

3- كما شهدنا للتو في جميع أنحاء العالم من خلال جائحة COVID-19 ، يمكن أن تفقد الأصول المؤجرة - مثل الفنادق ، والمكاتب ، والمركبات ، وما إلى ذلك - قيمة الاستخدام في أي وقت لأسباب لا يمكن التنبؤ بها للنقص أو الوقاية أو فقدان السوق المفاجئ.

هذا يؤدي هذا إلى استنتاج مفاده أن الزكاة على تأجير العقارات تجد أساسها الأكثر إعتماداً ليس على الأصل نفسه ، ولكن على الدخل الناتج عنه.

لماذا لا يعتبر معدل زكاة تأجير العقارات 2.5٪ مثل الإيرادات الأخرى؟

كما ذكرنا في البداية ، فإن أساس زكاة إيجار العقارات هو تشبيهها بالأراضي الزراعية، إنها ليست سلعة تجارية كما ذكرنا سلفاً، و الدخل من تأجير الممتلكات مثل المحاصيل المزروعة في الأراضي الزراعية، حيث يحصد المزارع إنتاجه من الأرض القائمة التي يزرعها. يحصد مالك العقار المستأجر عائدات العقار الثابتة من المباني والمصانع والمكاتب والمنازل والسيارات والأدوات والمجوهرات -التي يقوم بتأجيره.

قاعدة في أماكن المعيشة ، أو المنازل ، على سبيل المثال ، أو أدوات الحرفي ، هي أنها معفاة من الزكاة لأنها حاجة شخصية أساسية، المساكن أو الأصول التي يؤجرها المرء للدخل تجب عليها الزكاة لأنها أصول مربحة و متنامية وجميع أصول النمو تجب عليها الزكاة عليها لتطهير الثروة.

هذا الرأي ليس حديثأً.أحمد بن حنبل ، المذهب الحنبلي للشريعة الإسلامية ، كان يملك محالاً استأجرها ودفع الزكاة على دخل تلك الأملاك. كما فرض النبي صلى الله عليه وسلم الزكاة بنسبة 5٪ على الأصول المنقولة (تذكر النحل المستأجر للتلقيح ، أو تأجير السيارات اليوم) و 10٪ على الأصول الثابتة (المباني ، المساكن ، إلخ في عصرنا). فعل هذا عليه السلام فقط على الدخل الناتج عن هذه الأصول ، وليس على الأصول نفسها ، والتي لا يمكن تقسيمها لدفع الزكاة عليها مباشرة.

مقارنة معدلات زكاة الإيجار بناءً على هذا التمييز النبوي لمعدلات الزكاة بين الأصول الثابتة والمتنقلة (يمثل الهاتف المحمول نصف معدل الأصول الثابتة) ، ومقارنة الأصول الثابتة المنتجة اليوم بالإنتاج الزراعي (المروية بنسبة 5٪ والمروية بشكل طبيعي بنسبة 10٪) ، حدد مؤتمر علماء الزكاة المعاصرين البارزين معدلات زكاة الأصول الثابتة إما بنسبة 5٪ أو 10٪ بناءً على السهولة النسبية أو المشقة في تقييم الأصول (5٪ إذا كان من الصعب تحديد الدخل الدقيق من عقار إيجار ، 10٪) إذا كان من السهل) ؛ و بِمعدل نصف هذا المعدل (أقل من 5٪ زكاة على الأصول الثابتة) أو 2.5٪ للأصول الإيجارية المنقولة.

هذه التقييمات الزكوية التي يتم إجراؤها من الدخل الصافي للعقار المؤجر (وليس أصله) ، بعد خصومات الصيانة ، و ضرائب الممتلكات ، وجميع تكاليف التشغيل ذات الصلة ، مثل الأجور والمزايا المدفوعة للعمال ، إلخ.

هناك تمييز إضافي بين الأراضي الزراعية والإنتاج (المحاصيل) وإيجار الممتلكات والدخل (منتجها): لا تنخفض قيمة الأراضي الزراعية عادةً كما هو الحال بالنسبة للأصول المؤجرة (مبنى أو سيارة ، على سبيل المثال). يصحح العلماء هذا الاختلاف من خلال إطفاء تكلفة استبدال الأصل الإيجاري بمرور الوقت قبل حساب مدفوعات الزكاة المستحقة على صافي دخل الأصول الإيجارية المتبقية.

ماذا لو كانت الممتلكات المستأجرة هي مصدر الدخل الوحيد ؟

الزكاة لا تأخذ من الحد الأدنى من الاحتياجات المعيشية الأساسية للفرد. قد يقتطع المرء السكن ، والغذاء ، والملبس ، والمواصلات ، والتعليم ، والاحتياجات الصحية (وغيرها من الاحتياجات المعيشية الأساسية) قبل تقدير مدفوعات الزكاة على دخل الإيجار ، إذا كان هذا هو مصدر الدخل الرئيسي.

بالطبع ، هناك مسألة تحديد ما هو الحد الأدنى والأساسي. يدعو علماء المسلمين إلى أن يتم هذا التحديد من قبل خبراء (انظر ما هي المتطلبات التي تؤهل الثروة للزكاة؟). لكن هذا قد لا يكون من السهل الوصول إليه أو تحديده. عتبة الفقر الرسمية ، على سبيل المثال ، في الولايات المتحدة غير معروفة أو اقعية. ينشر مكتب الإحصاء الأمريكي تقريرًا ثانويًا أكثر واقعية ، ولكن لا يزال من الصعب حسابه ، يسمى مقياس الفقر الخاص. ومع ذلك ، تختلف الاحتياجات المعيشية اختلافًا كبيرًا من موقع إلى آخر ، حتى داخل نفس البلد وحتى داخل المقاطعة.

قد تجد هنا إرشادات عامة في تحديد وحساب احتياجات المعيشة الأساسية (على الرغم من أن هذا يتمحور حول الولايات المتحدة).

بدلا من ذلك ، هناك بيان من النبي صلى الله عليه وسلم يأمر مقيم الزكاة "بخصم الثلث ، أو إذا لم تحسم الثلث ، فخصم الربع" من تقديرات الزكاة أو توقعات مزارعي التمور والعنب ، لتمكين هؤلاء المزارعين من تلبية احتياجاتهم الغذائية الأساسية واحتياجات أسرهم من محاصيلهم.

ربما ، قد يشكل هذا معادلة جيدة وسهلة لمن يعتمد على دخل الإيجار لتقسيم احتياجات المعيشة الأساسية للفرد في تقييم صافي أرباح الزكاة

متى تجب الزكاة على الإيجار؟

يأتي تاريخ استحقاق دفع الزكاة على صافي دخل الإيجار عند اكتمال السنة القمرية (الحول) كما يتم احتسابها من التاريخ الأول الذي يتلقى فيه المرء أي مبلغ من إيرادات الإيجار، طالما أن إجمالي الدخل الصافي من الإيجارات على مدار العام يصل إلى النصاب،أي ما يعادل قيمة العملة البالغة 85 جرامًا من الذهب الخالص.على خلاف المحاصيل ، التي يتماثل فيها ، صافي إيرادات الإيجار، لا يتعين دفع الزكاة عند الحصاد أو عند الاستلام. حتى في حالة المحاصيل ، لا يزال الحصاد في أوقات مختلفة ومتعددة في نفس العام من نفس المحصول يتطلب دفعة واحدة فقط من الزكاة على إجمالي ذلك المحصول. ومن ثم ، يمكن للمرء ببساطة دفع الزكاة السنوية المحددة على صافي دخل الإيجار.